洲明科技2021年年报营收72.29亿元,归母净利1.82亿元

|

4月27日晚间,洲明科技发布年度业绩报告称,2021年营业收入约72.29亿元,同比增加45.69%;归属于上市公司股东的净利润约1.82亿元,同比增加54.75%;基本每股收益0.17元,同比增加41.67%。拟每10股派发现金红利0.25元(含税)、不送红股、不转增。截至本公告披露日,公司对全资及控股子公司提供担保的总额度为25.79亿元,实际担保金额约为13.23亿元,占公司2021年度经审计归属于母公司净资产的比例为28.53%。

关于2021年业绩情况,洲明科技表示:得益于小间距LED产品进入性价比最优阶段,Mini/Micro新技术的突破带来行业新周期发展,及行业集中度在疫情和供应链紧缺涨价的双重打击下显著提升,头部综合实力较强的LED显示企业优势显现。 2021年,LED显示行业面临诸多挑战,特别是上游材料整体出现不同程度的涨价、半导体类的材料出现部分缺货。原材料价格与供货压力层层传导到下游,加之海外疫情的反复,导致了供需出现较大矛盾。

公司在克服各种困难的同时,做出了以下策略: 1)面对外部形势变化,公司抢占先机,积极开展产业上下游协同合作,与头部供应商签订战略采购协议,调节供需平衡,同时把握市场格局,提升市场占有率; 2)扩产产能,前瞻性投入,使公司整体产能实现大幅跃升,迅速响应客户需求,及时足量供货,全面提升公司市场占有率,进一步夯实公司在全球市场的领先地位; 3)持续推进数字化智能化生产信息管理,对标国内外先进智能制造运营管理建设,实现精准数据对标,消除难点、堵点、痛点问题,提升生产运行管控能力,加大节能技术改造力度,持续优化能耗指标,努力实现降本增效的目的。

报告期内,公司实现毛利17.55亿元,较去年同期增长35.10%,2021年公司积极开拓市场,业务规模大幅增加;实现毛利率24.27%,较去年同期下降1.91%,主要系报告期内因疫情原因,国家政策调控,文创灯光业务下滑,加之原材料价格上涨,导致毛利下降;实现归母净利率2.52%,较去年同期增长0.15%。 关于未来发展,洲明科技表示:随着疫情影响的逐步削弱,传统应用场景被压抑的市场需求将会逐步释放,行业整体增速将重新回归到较高的增长水平,尤其是海外市场的快速恢复及增长,将调整公司的境内外收入结构与综合毛利水平,提升公司整体经济效益。外加新时代消费升级,新技术新需求将衍生出众多新兴应用场景。

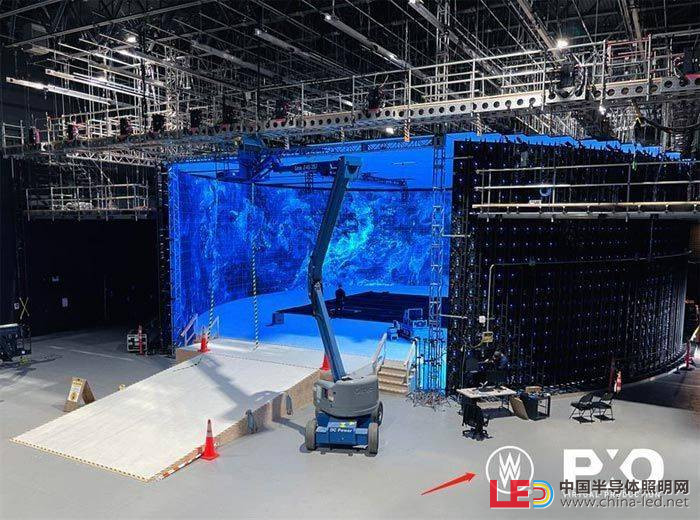

全球XR影视制作升级打开全新赛道空间,新型融合应用在裸眼3D市场率先点燃,国家超高清视频产业战略带动“百城千屏”8K高清显示落地,智慧体育数字化信息化转型,LED影院播放屏认证开启国产化数字影院新篇章,MiniLED技术创新催生新机遇,智慧灯杆万物互联等,这些新兴市场的拓展,为公司未来的发展奠定坚实基础。 从行业整体来看,应用端的市场规模未来维持良好的增长态势主要来源于两个方面,即传统市场的渗透率提升和新兴市场的快速切入。而近两年在疫情及供应链等负面影响的环境下,行业集中度进一步提升,头部公司的优势显著体现,公司在提升市场份额的同时,充分利用自身的综合优势切入并引领新市场,拉动经营业绩的改善。

|

portant;" alt="" />

portant;" alt="" /> portant;" alt="" />

portant;" alt="" /> portant;" alt="" />

portant;" alt="" /> portant;" alt="" />

portant;" alt="" /> portant;" alt="" />

portant;" alt="" />